※初心者の方向けの内容になります

「新NISAから投資を始めました!」

皆さんの中にも、

このような方が多いのではないでしょうか?

まずは最低限の知識をつけて口座開設し、

とりあえずS&P500やオルカンなどの投資信託を積み立ててみた。

正直言ってここまでできてしまえば、

あとは入金力を確保して、どんどん積立額を増やしていく。

そして、やめずに長く継続していく。

この繰り返しでOKです。

投資をやめてしまう理由は?

が、しかしです。

24年4月は株価が急落。

損切りしてやめてしまう方が続出しました。

X(旧Twitter)のトレンドでも

盛り上がっていましたね。

(以下、長期での積立投資を投資手法のメインとしている方向けに記載していきます)

投資は長期の目線で時間を味方につけて

じっくり育てていくことが必要。

数ヶ月で成果がでるようなものではありません。

やめてしまった原因は主に2つあると思います。

1つは

儲かると思っていたのに損したから

です。

「裏切られた〜!」

「騙された!」

「投資すれば儲かると思ってたのに〜!」

ってやつですね。

ただこれは申し訳ないですが

他責思考すぎるかなと思います。

繰り返しになってしまいますが、

投資を始める前の基本的な知識・・

「長期で考える」

という、大事な原理原則を理解できていなかった

これが敗因です。

投資はずっと右肩に上がり続けるということはありません。

短期的には上下のジグザグを繰り返しながら、

経済成長とともに少しずつ上がっていきます。

(時にジェットコースターのようにすこーんと落ちたりもします)

10年、15年、20年と長い目で見ていくことが大事です。

そして4月のように下がった時は、

むしろ安く買えるチャンス。

ここで積み立てをやめてはいけません。

そしてもう一つの原因。

上記の原理原則は理解してたけど、

損した金額が自分の想定を超えてしまった

コレです。

ここで売ったら負け確定、

長い目で回復を待つという理屈自体は分かっている。

でも、それ以上に、

資産が減る恐怖が勝ってしまったパターンですね。

✔︎ 変動が気になってすぐに残高を見てしまう

✔︎ 相場が下がってくると何も手につかない

こういう方は、リスクを取りすぎています。

ご自身が取りうるリスクの許容度を、

はるかに超えてしまっているのです。

では、

リスク管理ってどのようにしていけばいいのか・・?

本記事では、投資を続けていく上で重要なリスク管理術について

私もずっと実践しているシンプルな方法を解説していきます。

注意)・あくまで簡易的な方法になります

・この方法を取った結果には責任を負いかねますので

申し訳ありませんが、あらかじめご了承ください。

それでは行きますね。

まずは自分が持っている資産を棚卸しする

早速ですが質問です。

皆さんはご自身が今、いくら資産を持っているか、

パッと答えることができるでしょうか?

(ここでは家や自動車など、有形資産は不要です)

コレ、簡単なようで意外と難しいのでは?と思います。

そう・・

資産ってところどころに分散していますよね。

銀行口座、証券口座、会社の福利厚生(財形貯蓄、自社株など)

保険商品、たんす預金、財布の中、金券、へそくり・・

銀行口座一つを取ってみても

いくつも持っている方も多いですよね。

(私もそうです・・)

中には夫婦でも、

お互いの貯金額を共有していない方も少なくありません。

(私がやった無料勉強会に来ていただいた方にも複数いらっしゃいました)

資産がいくらあるのかが分からない・・。

これは致命的です。

まずはこれらを棚卸しすることが必要です。

とにかく全て書き出しましょう。

少々面倒ですが、これは必須中の必須です。

必ずやってくださいね。

(でないと、先に進めません 笑)

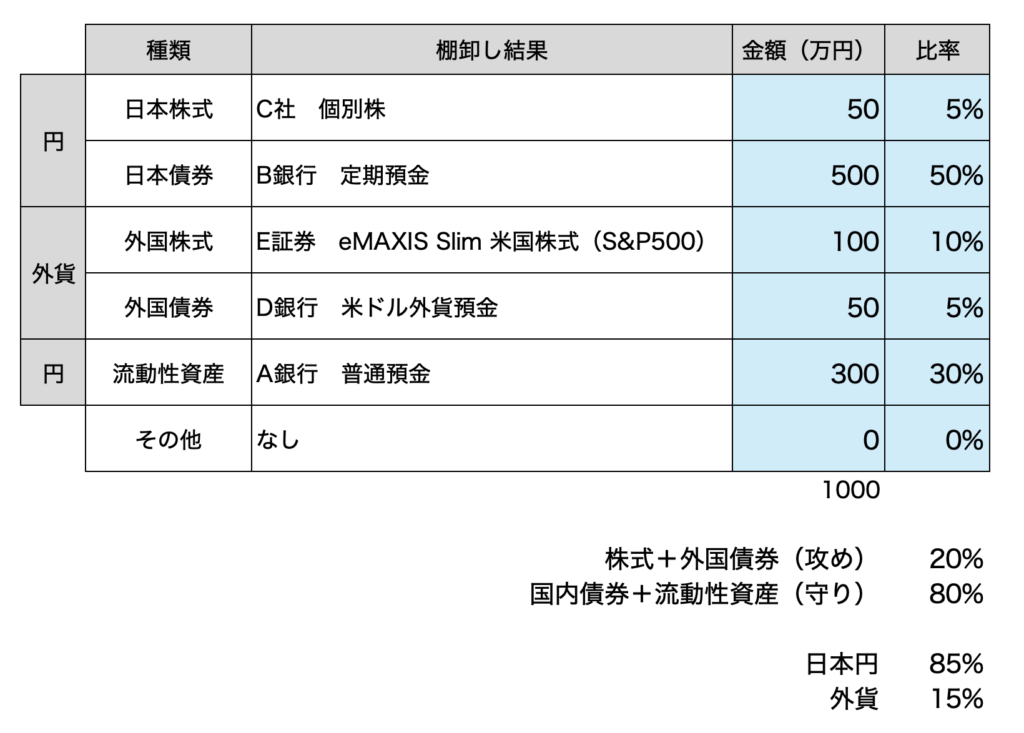

以下、説明に使うための棚卸し結果の例を記載します。

棚卸した資産に色をつけ比率を計算する

そして次です。

資産の「種類」で色分けをしていきます。

これによって資産の総額だけでなく、

・貯蓄と投資のバランスが適切か

・円安に対して抵抗力がどれくらいあるか

これを確認することができます。

早くも今回の本題の核になる部分です。

まさにリスク管理に直結する、超重要な工程です。

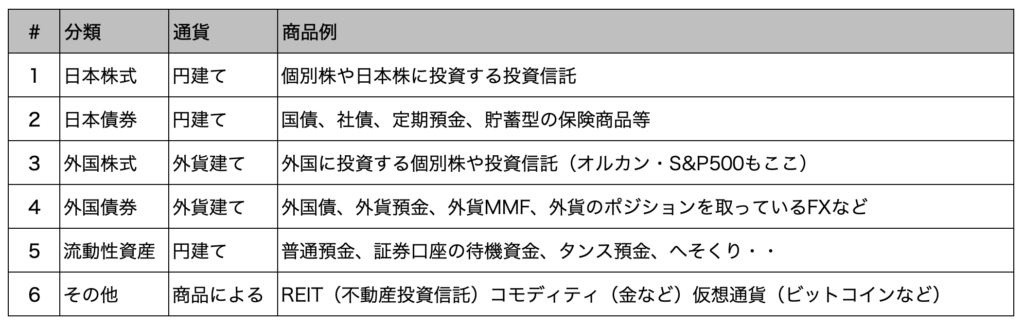

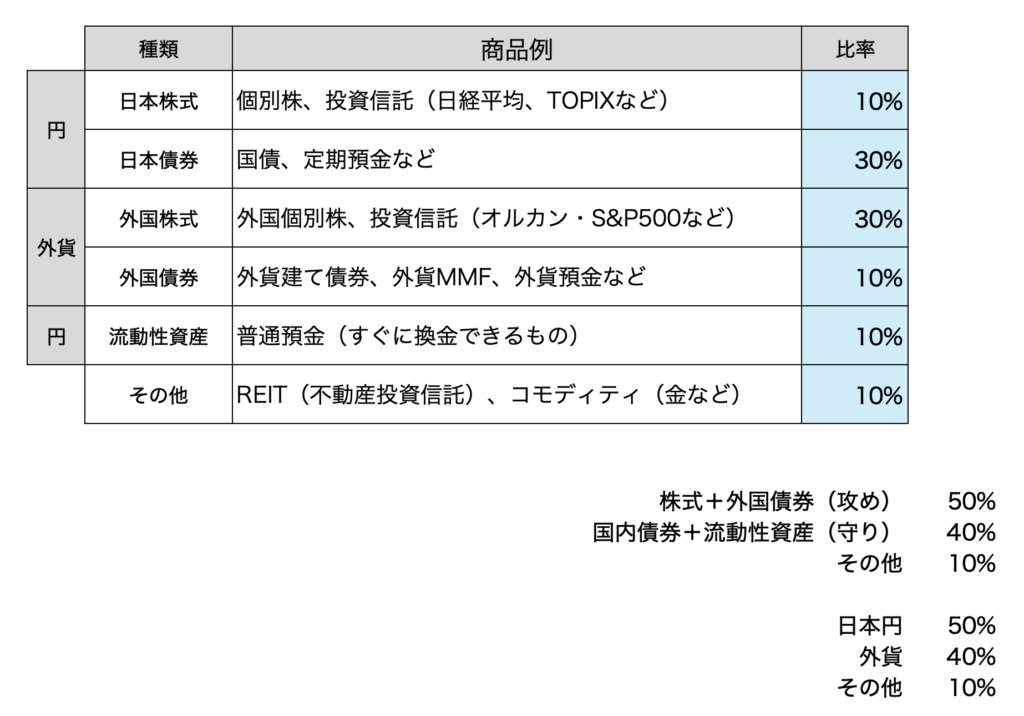

オススメは、以下の6つに分類する方法です。

あまり多いと管理が複雑になってしまいますので

これくらいがちょうどいいでしょう。

皆さんがお持ちであろう、「円の定期預金」は「日本債券」に入れています。

これは「一定期間拘束されるけど、普通預金より少しいい利息がつく」

債券と同じ性質を持つからです。

学資保険も同じ、

エイっとここにいれちゃってください。

外貨預金や外貨MMF、FXも

同様に外国債券に入れています。

額は全て円ベースに換算して記入してください。

ドル円やユーロ円などの為替は、ネットで検索し現時点のレートで計算します。

外貨建ては米ドル・ユーロなど、通貨の種類もあるかもしれませんが、

管理が煩雑になってしまうため、ここでは「外貨」と丸めています。

(できる方はしっかりやってもらってOKです)

また、外国株に投資する投資信託も、

証券会社の残高では「円」に見えていますが、これは外貨建てです。

(例えば米国に投資する場合、あなたの円を運用会社がドルに替え、

株を買っているからです)

全世界株式(オールカントリー:通称オルカン)を買っている方も多いと思います。

これには5%ほど日本株が混ざっていますが、外国株に入れてしまいましょう。

次は比率を計算していきます。

割り算をして上の6つの分類に

それぞれ何%置いているかを計算してください。

そうすると、以下の2つも計算できると思います。

- 円建て資産と外貨建て資産

- 株式と債券(+現金)

これを見るだけでも、

- 円安に対する抵抗力

- 今の戦略が攻撃重視か守備重視か

この2つをザックリ確認することができます。

投資をしていない方はもしかしたら、

円建てが100%、外貨建てが0%の方も多いかもしれません。

一見、すべて守備なのでリスクは全くないと思われるかもしれませんが、

日本円の一本足打法、円安に対する抵抗力はゼロになります。完全に丸腰の状態です

株式はご存じの通り、ハイリスク・ハイリターン、

大きく儲かるけど損することもある

債券は発行元が破綻しない限りは戻ってくる、

基本的にはローリスク・ローリターンの安全重視のものになります。

(但し、外国債券は為替リスクがあるので、攻めに位置付け)

この例だとかなり守備重視。

外貨建てが15%で、円安へのリスクヘッジも大きく取ってはいません。

(かといって、それが悪い訳ではありません)

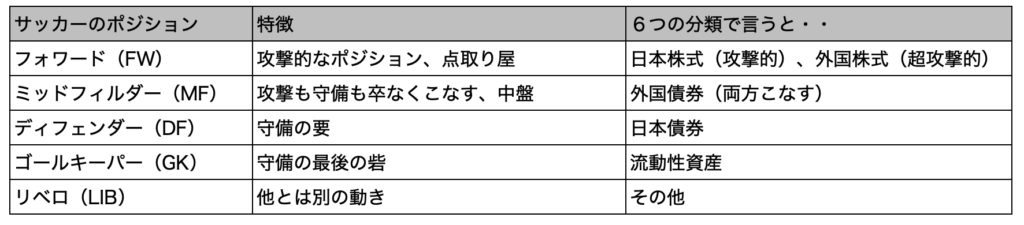

投資戦略はサッカーと同じ

(長期)投資は結局、

自分で戦略を立ててこの比率を調整していくことになります。

(※)調整というのは、今持っているものを売買したり、

新規で積立てをして、理想の比率に近づけていくことです。

これってサッカーと同じなんです。

実際にサッカーのポジションに置き換えてみましょう。

イメージ湧くでしょうか?あなたは監督。

フォーメーションを組んでいくことになります。

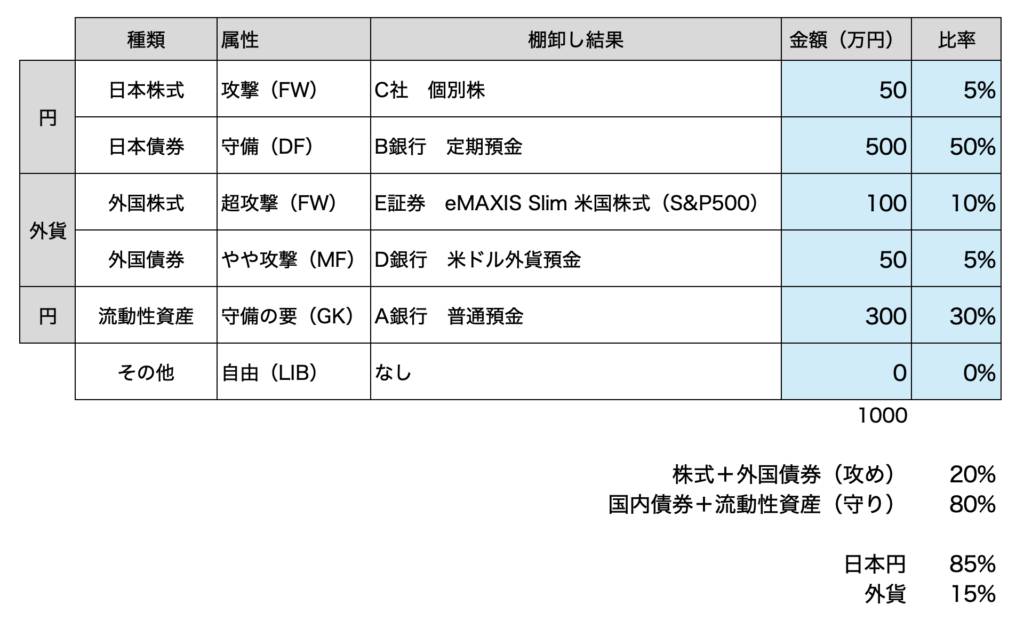

更に、先ほどの6つの分類に当てはめるとこんな感じです。

外国株式は日本株式と比べ、

企業の倒産リスクに加え為替変動のリスクも抱えていますので、

超攻撃的としています。

外国債券については、先ほどは分かりやすさのため、

債券として「守備」で位置付けていますしたが、

為替変動のリスクがありますので、「やや攻撃」ということで攻撃とします。

どうですか?

どんな戦術をとっているか、

より見えてきましたよね?

サッカーもそうですが、

攻撃を重視すれば守備が手薄になり点を取られるリスクは増える、

逆に守備を固めれば得点の機会も少なくなります。

例えば、勝っている場面で残り時間が少ない時は、

守備固めをしますよね?

投資も10年、20年と長く続けることが必要ですが、

年齢が60を過ぎると寿命の話もあり、守りを固めることも大事・・

万が一、60歳時点で大暴落が起きてしまったら・・

回復を待てないかもしれません。

こんな時には、大きく儲けるよりも損失を防ぐため、

現金や債券の比率をあげておこう・・となる訳です。

ということで、比率はそれぞれ何%が適切なの?という質問に対しては、

「正解はない、状況に応じて調整が必要」となります。

「自分はこれくらいのリスクを取っている」ということを理解して、

納得の上で投資をすることが大事です。

ですが、それでは基準がなく難しいですので、

以下にバランスの取れた比率の例を考えてみましょう。

このような感じで、攻めと守り、円と外貨をバランスよく配置してみました。

その他は無理に入れなくてもOKです。

大暴落が起きて、株式が半分になったとしても

全体の40%にしていますので、影響は▲20%になります。

また円と外貨をほぼ半々持っていますので、

円高・円安どちらに振れてもある程度安心です。

これでもまだ不安・・ということであれば、

守備的要員を増やしていけば良いのです。

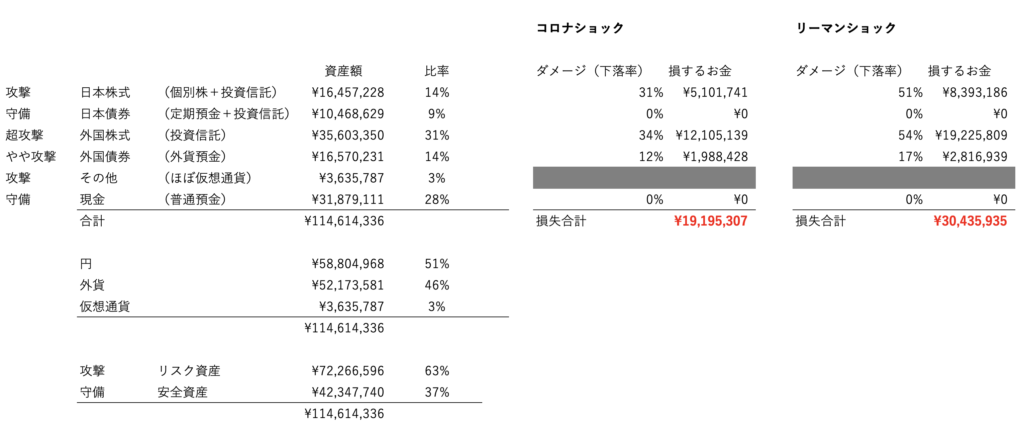

実例(私の資産構成)

もう少しイメージを持ってもらうため、

実例(私の資産)をご覧いただきましょう。

円安、円高、どちらに振れても大丈夫なように、

円建て、外貨建ての比率はおおよそ5割ずつになるようにしています。

また、外国債券は「攻撃」「守備」両方を担いますが、

ここでは「やや攻撃」にカテゴリー。

シンプルに「攻撃」「守備」で分けると、およそ6:4

少しオフェンシブなフォーメーションにしています。

この時、

仮にリーマンショックやコロナショックのような

大暴落が来たら、いくら損をするのか・・?

以下が試算になります。

(仮想通貨についてはリーマン時にはありませんでしたので今回は無視しています)

大暴落の中でも、守備要員の日本国債、現金は影響を受けず

しっかり資産を守ってくれています。

一方で、日本株、外国株はコロナショックで約3割、

リーマンショックでは約5割のダメージを受けました。

損失の資産額はそれぞれ1900万と3000万・・

「明日、コロナショックが来たとすると、

あなたは1900万失います、我慢できますか?」

「明日、リーマンショックが来たとすると

あなたは3000万失いますが、大丈夫ですか?」

と、私(わたくし)わんばんは問われているということです。

これは損が確定するということではありません。

売らずに回復を待てばいいのです。

大事なのは、

「この恐怖に打ち勝ち、投資を続けることができますか?」と聞かれ、

Yesと答えれるかどうかです。

Noであれば、リスクの取りすぎ。

守備的要員を増やす必要があります。

よりシンプルな管理をしたい方へ

イメージ湧きましたでしょうか・・?

特に投資を始めたばかりの初心者の方は、

「6つの分類でも煩雑・・」と

アレルギーが出てしまうかもしれません。

これ別に、

6種類絶対持てと言っている訳ではないんです。

投資を始めたばかりの方は、

日本円の預金と、S&P500や全世界株式(オルカン)しか持っていない

という方もいるかもしれません。

この場合は、3の外国株式と5の流動性資産、

これだけで管理できます。

定期預金があったとしても、シンプルに5の流動性資産に含めちゃってください。

要するに、最初にやった簡易的な「攻撃と守備の割合」「日本円と外貨の割合」

これが分かればOKです。

最初からビチビチにやると窮屈になりますからね。

80点でOKという気持ちでやりましょう。今より断然レベルアップしています。

慣れてきたら、少しずつレベルを上げていけばいいんです。

補足と注意事項

ここまでお読みいただき、ありがとうございました。

本来は「この組み合わせで行くと利回りは何%になるのか?」

と計算をしていくのですが、結果それが5%となったとしても、

それでいいのか悪いのか、イメージが湧かないと思います。

ほぼ半々のところを中間地点とおいて、

どれくらいズレているか。

これを見ていった方が、

今自分がどれくらいリスクを取っているか、どっちに寄っているか、

イメージがしやすいのでは と思います。

以下、注意事項と補足になります。

同じ日本株式でも、トヨタや三菱商事などの個別株に投資している場合と、

広く分散された日経平均株価や、TOPIXに連動するインデックス投資信託では

リスクが全く異なります。

(今回、日本株と一括りにしており、この点は考慮していません)

また、債券は基本的には安全な投資にカテゴライズされますが、

破綻寸前の国や、財務が悪化した企業などはリスクも高い(その分、利率が高い)です。

※アルゼンチン債とアメリカ債、同じリスクではありません。

外貨預金も、預金保護の対象外(銀行が倒産すると補償されない)といった、

異なる観点のリスクもあります。

その点は必ず理解をして、

あくまでも目安として活用していただくのがいいと思います。

繰り返しになりますが、

安定して資産を増やすには長く、時間を味方につけることが必要、

長くやるためにはリスクを取りすぎないことが大事です。

しっかりリスクを見える化して、

くれぐれも無理をしないようにしてください。

最後までお読みいただき、ありがとうございました。